Milchtechnologen und Käserinnen sind kreditwürdiger als Informatiker

Quellle: Comparis

Beim Ranking nach der Höhe der durchschnittlichen Kreditwürdigkeit stehen Berufsgruppen aus der Landwirtschaft und der Milchverarbeitung ganz oben. Die tiefsten Credit Scores haben Angestellte aus den Bereichen Gerüstebau, Gebäudeunterhalt und Bargastronomie. Das zeigt eine Analyse von Comparis in Kooperation mit der Wirtschaftsauskunftei CRIF. «Die Wirkung der Corona-Pandemie schlägt sich hier nieder: Die meisten Lebensmittelproduzenten und Zulieferer kommen gut durch die Krise. Dagegen darben Taxifahrer sowie Betreiber und Angestellte von Nachtclubs und Bars», sagt Comparis-Consumer-Finance-Experte Michael Kuhn. Beim Geschlechtervergleich liegen die Frauen bei tiefen und mittleren Einkommen deutlich vor den Männern.

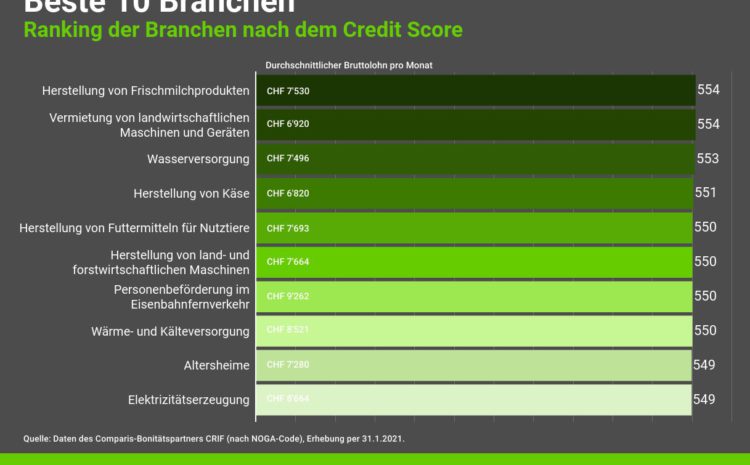

Zürich, 29. April 2021 – Nicht Banker, Anwälte und Informatikerinnen sind in der Schweiz am kreditwürdigsten, sondern Milchtechnologen und Käserinnen. Mit durchschnittlich 554 von möglichen 610 Punkten im CRIF-Credit-Score haben die Branchen «Herstellung von Frischmilchprodukten» und «Vermietung von landwirtschaftlichen Maschinen und Geräten» die Nase vorn. Das zeigt die Analyse des Online-Vergleichsportals comparis.ch in Kooperation mit der Wirtschaftsauskunftei CRIF.

Auch Angestellte aus den Branchen «Wasserversorgung», «Herstellung von Futtermitteln für Nutztiere» sowie «Herstellung von Land- und forstwirtschaftlichen Maschinen» haben ebenso wie Angestellte in Altersheimen, von den SBB und anderen Bahnbetrieben einen überdurchschnittlich hohen Credit Score. «Die Wirkung der Corona-Massnahmen schlägt sich hier nieder: Die meisten Lebensmittelproduzenten und Zulieferer kommen gut durch die Krise. Dagegen darben Taxifahrer sowie Betreiber und Angestellte von Nachtclubs und Bars», sagt Comparis-Consumer-Finance-Experte Michael Kuhn.

Wie massiv die Unterschiede der Kreditwürdigkeit nach Wirtschaftszweig sind, beweist die Differenz von 87 Punkten zwischen der erst- und der letztplatzierten Branche. Das Schlusslicht bilden «Gerüstbau», «Unterhalt und Reparatur von Gebäuden» und «Bars» mit 480 Punkten. Das bedeutet eine höhere Ausfallwahrscheinlichkeit als bei den Angestellten der Berufsgruppe «Herstellung von Frischmilchprodukten».

Die Kreditwürdigkeit steigt mit dem Einkommen

Das Gefälle beim Credit Score ist nicht nur aufgeschlüsselt nach Branchen, sondern auch nach Einkommen gross. Die Angestellten in den Branchen mit dem höchsten Credit Score von 554 Punkten haben ein durchschnittliches Bruttoeinkommen von 7’530 respektive 6’920 Franken pro Monat. Bei den kreditunwürdigsten Branchen verdienen die Mitarbeitenden zwischen 5’412 und 5’848 Franken monatlich.

Bei tiefen monatlichen Einkommen bis 1’999 Franken beträgt der Credit Score 399 Punkte, bei der höchsten Einkommensstufe von 10’000 Franken und mehr dagegen 551 Punkte.

«Auf den ersten Blick könnte man meinen: Je mehr Geld eine Person im Portemonnaie hat, desto höher ist ihre Kreditwürdigkeit», sagt Comparis-Consumer-Finance-Experte Michael Kuhn. «Das ist auf die Durchschnittswerte bezogen auch zutreffend. Doch auf den zweiten Blick zeigt sich: Auch Personen mit hohem und sehr hohem Einkommen haben ihre Finanzen zum Teil schlecht im Griff und eine tiefe Kreditwürdigkeit.»

Frauen sind kreditwürdiger als Männer

Unterschiede der Kreditwürdigkeit offenbaren sich auch zwischen den Geschlechtern. Bis zu einem Bruttolohn von 8’000 Franken pro Monat sind Frauen durchschnittlich kreditwürdiger als Männer. Bei einer Einkommensstufe bis 1’999 Franken pro Monat (brutto) ist der Credit Score mit 433 Punkten 58 Punkte über dem durchschnittlichen Credit Score der Männer (375 Punkte).

Mit steigender Einkommensstufe gleichen sich die Unterschiede etwas aus, bis sich ab einem Einkommen von 8’000 Franken pro Monat der Spiess dreht. «Frauen können mit weniger Geld offensichtlich besser haushalten als Männer», sagt Kuhn.

Der Credit Score entscheidet mit

Der persönliche Credit Score hat einen Einfluss auf viele Alltagssituationen: Ein hoher Score ermöglicht bessere Konditionen zum Beispiel beim Abschluss von Versicherungen, Privatkrediten und Hypotheken. Bei einem tiefen Credit Score dagegen erwarten die Unternehmen ein höheres Ausfallrisiko, und die Konsumentinnen und Konsumenten erhalten entsprechend häufig schlechtere Konditionen.

Die Höhe des Credit Score kann auch den Ausschlag geben, ob jemand eine Mietwohnung erhält oder nicht, wie hoch das Überzugslimit bei Kreditkarten ist und ob beim Online-Shopping die Option «Zahlen auf Rechnung» angeboten wird. Um die persönliche Bonität zu überprüfen, bietet comparis.ch den Usern eine unentgeltliche Online-Bonitätsabfrage in Zusammenarbeit mit dem Bonitätsprüfungspartner CRIF an.